στον δημόσιο λόγο. Αυτή σχετίζεται με το οικονομικό κόστος της κλιματικής αλλαγής. Το κόστος αυτό δεν προέρχεται μόνο από τις επενδύσεις στις ΑΠΕ ή σε άλλες τεχνολογικές καινοτομίες για τον περιορισμό της κλιματικής αλλαγής. Αλλά αφορά οικονομικές ζημίες που ήδη αντιμετωπίζουν οι μεμονωμένοι πολίτες, οι τοπικές κοινότητες, καθώς και τα κράτη εξαιτίας των συνεπειών της κλιματικής αλλαγής.

Μετά τις περσινές καταστροφικές πλημμύρες στη Θεσσαλία, ένα μεγάλο μέρος των ΜΜΕ και της ρητορικής εκ μέρος των πολιτικών ηγετών σχετιζόταν με ότι το συγκεκριμένο φαινόμενο αφενός, ήταν απόρροια της κλιματικής κρίσης και αφετέρου, αποδείκνυε ότι οφείλουμε να επιταχύνουμε τις (εθνικές) προσπάθειες για την αντιμετώπισή της. Ο Υπουργός Περιβάλλοντος και Ενέργειας, Θόδωρος Σκυλακάκης, είχε πρόσφατα εκτιμήσει ότι το ελληνικό κράτος πλήρωσε εντός του 2023 ένα ποσό που αντιστοιχεί στο 1,5% του ΑΕΠ της χώρας εξαιτίας των συγκεκριμένων πλημμυρών. Από την άλλη πλευρά, το κόστος της αντιπλημμυρικής θωράκισης της Θεσσαλίας υπολογίζεται άνω των 2 δις ευρώ σύμφωνα με τα πιο συντηρητικά σενάρια και άνω των 3 δις ευρώ σύμφωνα με τους ανθρώπους της αγοράς. Τα ποσά αυτά μπορεί να φαίνονται διαχειρίσιμα όταν πρόκειται για μία μόνο περιβαλλοντική καταστροφή. Τι γίνεται όμως αν οι καταστροφές συσσωρεύονται;

Αυτόν τον δισεπίλυτο γρίφο προσπαθούν να λύσουν τα στελέχη του ασφαλιστικού τομέα. Οι εντεινόμενες και τακτικότερες μαζικές καταστροφές υποδομών, κυρίως σπιτιών, λόγω ακραίων περιβαλλοντικών φαινόμενων, έχουν αναγκάσει τις ασφαλιστικές και αντασφαλιστικές εταιρείες να επανεξετάζουν τα μοντέλα τους. Στην Ελλάδα, η ασφάλιση κατοικίας δεν είναι υποχρεωτική, παρά μόνο αν το σπίτι είναι υποθηκευμένο σε στεγαστικό δάνειο. Παρά τις προσπάθειες της κυβέρνησης να δώσει κίνητρα στους πολίτες για να ασφαλίσουν τα ακίνητά τους, τα μέτρα αυτά δεν φαίνονται να έχουν αποδώσει προς το παρόν. Το βασικό σκεπτικό της κυβέρνησης ήταν πως η ύπαρξη ασφάλειας στις ιδιωτικές κατοικίες θα μείωνε το κόστος των αποζημιώσεων που αναγκάζεται να αποδίδει το κράτος μετά από κάθε περιβαλλοντική φυσική καταστροφή.

Ωστόσο, η κατάσταση είναι πολύ πιο επείγουσα σε άλλα κράτη. Στις ΗΠΑ, η ασφάλιση είναι εξίσου υποχρεωτική για την υποθήκευση της κατοικίας. Η διαφορά είναι πως στις ΗΠΑ πάνω από το 60% των κατοικιών είναι υποθηκευμένα. Αυτό σημαίνει ότι η ασφάλιση κατοικιών αφορά εκατοντάδες εκατομμύρια Αμερικάνους πολίτες, οι οποίοι πλέον δυσκολεύονται να βρουν ή να πληρώσουν τα απαιτούμενα ασφάλιστρα. Πολιτείες που θεωρούνται ότι απειλούνται έντονα και ποικιλοτρόπως, όπως η Καλιφόρνια ή η Φλόριντα, μπορεί να χάσουν εντελώς την κάλυψη ορισμένων ασφαλιστικών εταιρειών, αφήνοντας εκατοντάδες χιλιάδες πελάτες χωρίς ασφάλιση— κάτι που θέτει σε κίνδυνο και τα συμβόλαια δανεισμού που έχουν υπογράψει. Από την άλλη, αν δεν αποχωρήσουν εξ ολοκλήρου από μία περιοχή ή πολιτεία, οι ασφαλιστικές εταιρείες αναγκάζονται να αυξήσουν τα ασφάλιστρά τους, μερικές φορές φτάνοντας να διπλασιάσουν ή και να τριπλασιάσουν το κόστος για τους πελάτες τους. Και οι Ευρωπαίοι ασφαλιστές έχουν δηλώσει ότι θα αναγκαστούν να αυξήσουν τα ασφάλιστρά τους, παρά το γεγονός ότι έχουν αντιμετωπίσει πολύ λιγότερες φυσικές καταστροφές.

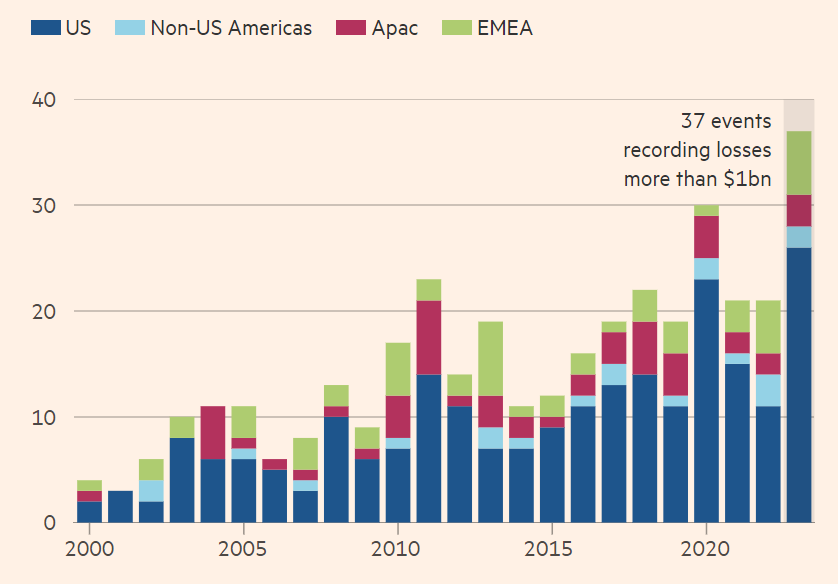

Φυσικές καταστροφές με ζημιές άνω το 1 δις δολαρίων. Πηγή: Financial Times.

Σε ετήσια βάση, καταγράφονται δεκάδες φυσικές καταστροφές σε όλον το πλανήτη. Το 2023, καταγράφηκε ο αριθμός-ρεκόρ των 37 συμβάντων, με τα 21 να συμβαίνουν στις ΗΠΑ. Καθεμία από αυτές τις καταστροφές προκάλεσε τουλάχιστον 1 δις δολάρια σε ζημίες. Με τις ασφαλιστικές εταιρείες να δυσκολεύονται να καλύψουν τα κόστη των φυσικών καταστροφών, οι αντασφαλιστικές εταιρείες αντιμετωπίζουν παρόμοια προβλήματα: τα ασφάλιστρα αντασφάλισης αναπόφευκτα αυξήθηκαν, δημιουργώντας έναν φαύλο κύκλο σε ολόκληρη την αγορά. Το προβλήματα έχουν επεκταθεί και στη διοίκηση των επιχειρήσεων αυτών. Πολλά υψηλόβαθμα στελέχη του ασφαλιστικού τομέα είναι διχασμένα για το τι φταίει. Η μία πλευρά υιοθετεί μία πιο εσωστρεφή προσέγγιση, προχωρώντας σε αυτοκριτική σχετικά με την ταχύτητα προσαρμογής στη νέα πραγματικότητα της κλιματικής αλλαγής. Η άλλη πλευρά προτιμά τη μετακύλιση των ευθυνών, κατηγορώντας τους επιστημονικούς συμβούλους και αναλυτές ρίσκου για την αναποτελεσματικότητα των μοντέλων τους.

Η αλήθεια είναι πως οι επιστήμονες είναι οι πρώτοι που παραδέχονται ότι τα μοντέλα τους έχουν περιορισμένη ακρίβεια. Εξάλλου, αν διαβάσει κανείς τις εκθέσεις του ανώτατου επιστημονικού σώματος για την κλιματική αλλαγή, της Διακυβερνητικής Επιτροπής για την Κλιματική Αλλαγή, θα παρατηρήσει πόσο προσεκτικοί είναι στις δηλώσεις τους. Πέραν της επιστημονικής δεοντολογίας που απαιτεί μετρημένες αναφορές, το ίδιο το φαινόμενο της κλιματικής αλλαγής είναι ιδιαίτερα περίπλοκο. Αν και οι επιστήμονες μπορούν γενικά να κατανοήσουν το αίτιο (υπερθέρμανση του πλανήτη) και το αποτέλεσμα (ακραία καιρικά φαινόμενα), οι ενδιάμεσοι μηχανισμοί παραμένουν εν πολλοίς σκιώδεις.

Παρά τη δυσκολία πρόβλεψης συγκεκριμένων φυσικών φαινομένων, τα υφιστάμενα στατιστικά δεδομένα καταδεικνύουν μία σαφή τάση. Τα ακραία φαινόμενα είναι πιο πολλά, πιο συχνά, και πιο έντονα. Αυτό σημαίνει πως οι ασφαλιστικές εταιρείες θα αναγκαστούν να αντιμετωπίσουν αρκετές φυσικές καταστροφές ακόμα. Με τους πελάτες να δυσκολεύονται να καλύψουν τα αυξανόμενα ασφάλιστρα, αυτό σημαίνει πως θα χρειαστεί να εφευρεθεί μία νέα εξίσωση ώστε να προστατευθεί η φερεγγυότητα των ασφαλιστικών επιχειρήσεων. Η αναλύσεις ρίσκου είναι μία μόνο πτυχή για αυτόν τον στόχο. Η αποδοχή του ότι η κλιματική αλλαγή είναι εδώ για να μείνει οφείλει ενδεχομένως να αποτελέσει προτεραιότητα.