Aπογοητευτική ήταν η χθεσινή πρεμιέρα διαπραγμάτευσης του

νέου 7ετούς ομολόγου στις διεθνείς εξωχρηματιστηριακές πλατφόρμες (over the

counter) –η έναρξη στην ελληνική πλατφόρμα θα γίνει την ερχόμενη Τρίτη–, καθώς

κυριάρχησαν οι πωλητές, προκαλώντας την ενίσχυση της απόδοσης του ομολόγου στο

3,73% από 3,50% που ήταν μετά την ολοκλήρωση του βιβλίου προσφορών το απόγευμα

της Πέμπτης.

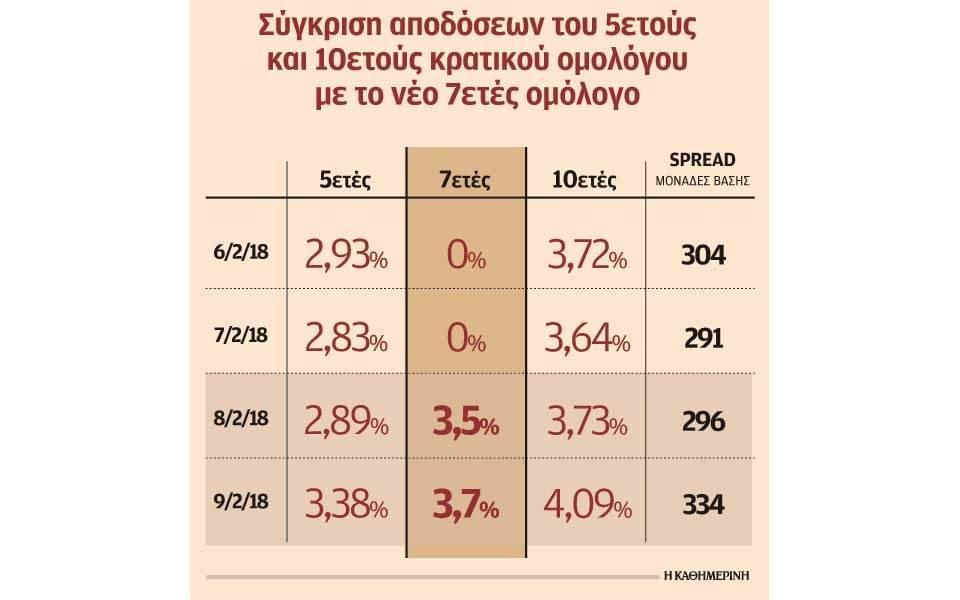

Το πιο ανησυχητικό σημάδι της χθεσινής συνεδρίασης, που

έγινε ορατό στην καμπύλη αποδόσεων των ελληνικών ομολόγων, είναι η πολύ μεγάλη

αύξηση της απόδοσης του 5ετούς τίτλου αλλά και της 10ετίας, με αποτέλεσμα και

το spread (διαφορά απόδοσης της δεκαετίας με το αντίστοιχο γερμανικό δεκαετές)

να εκτοξευθεί στις 334 μονάδες βάσης, όταν την προηγούμενη Παρασκευή 2

Φεβρουαρίου διαπραγματευόταν στις 290 μονάδες βάσης.

Είναι επίσης χαρακτηριστικό ότι στη χθεσινή συνεδρίαση της

ΗΔΑΤ στην Αθήνα πραγματοποιήθηκε τζίρος άνω των 15 εκατ. ευρώ, όπου κυριάρχησαν

οι πωλητές με επίκεντρο τη 10ετία (2 εκατ. ευρώ), την 5ετία (2 εκατ. ευρώ) και

τα ομόλογα μεγαλύτερης διάρκειας, 15ετία (4 εκατ. ευρώ), 20ετία (4 εκατ. ευρώ)

και 25ετία (2 εκατ. ευρώ). Σύμφωνα με την ερμηνεία που δίνουν οι διαχειριστές

ομολόγων σε dealing rooms ξένων τραπεζών, η χθεσινή πτώση της τιμής του 7ετούς

ομολόγου δείχνει πόσο αποτιμάται ο κίνδυνος σε μια χώρα που τα ομόλογά της

παραμένουν σε διαβάθμιση «junk» (σκουπίδια), όταν έχουν εισέλθει σε ισχυρή

περιδίνηση τα πιο ασφαλή ομόλογα του πλανήτη, τα αμερικανικά και τα γερμανικά.

Επίσης προσθέτουν ότι η λύση για να προχωρήσει ομαλά η έξοδος από το πρόγραμμα

είναι η ελάφρυνση του χρέους, δηλαδή η επιμήκυνση της περιόδου χάριτος των

δανείων του EFSF.

Μόνο με τον τρόπο αυτό εκτιμάται ότι οι επενδυτές θα μπορούν

να αγοράζουν άφοβα ελληνικούς τίτλους κρατικού χρέους με λήξη μετά το 2022. Σε

αντίθετη περίπτωση, η Ελλάδα θα επιβαρυνθεί με πρόσθετο κόστος δανεισμού, που

σε συνδυασμό και με την εισαγόμενη αύξηση αποδόσεων των ομολόγων θα προκαλέσει

σοβαρές δυσχέρειες στις αποδόσεις των ελληνικών ομολόγων. Τα χαρακτηριστικά της

7ετούς έκδοσης (συμμετοχή επενδυτών, αποδόσεις, προσφορές) έδειξαν επίσης ότι η

επιστροφή της χώρας στην κανονικότητα έχει ακόμη δρόμο.

Χθες το μεσημέρι ανακοινώθηκαν στην ιστοσελίδα του

Χρηματιστηρίου από το υπουργείο Οικονομικών οι λεπτομέρειες για την έκδοση του

7ετούς ομολόγου ύψους 3 δισ. ευρώ. Υπενθυμίζεται ότι ο τίτλος, με ωρίμανση στις

15 Φεβρουαρίου του 2025, έχει κουπόνι 3,375% στη λήξη, με τη συνολική απόδοση

να διαμορφώνεται στο 3,5%. Σημειώνεται ότι η προηγούμενη πενταετής έκδοση που

είχε δημοπρατηθεί τον Ιούλιο του 2017 είχε κουπόνι 4,375%.

Η έκδοση του 7ετούς ομολόγου συγκέντρωσε προσφορές άνω των 6

δισ. ευρώ από 210 επενδυτές. Η συναλλαγή προσείλκυσε επενδυτές από όλο τον

κόσμο, με το 81% να έχει έδρα εκτός Ελλάδος, εκ των οποίων το 43,7% προέρχεται

από τη Βρετανία και την Ιρλανδία. Ακολουθούν, η Ελλάδα με 19%, οι ΗΠΑ με 12,5%

και η υπόλοιπη Ευρώπη με 11,7%.

Οσον αφορά τον τύπο των επενδυτών, το 37,4% ήταν θεσμικοί,

το 31,5% hedge funds και το 22,9% τράπεζες. Υπενθυμίζεται ότι ανάδοχοι της

έκδοσης ήταν οι Barclays, BNP Paribas, Citi, JP Morgan και Nomura.

(Πηγή: «Η ΚΑΘΗΜΕΡΙΝΗ»)