(βλέπε σχετικό άρθρο μας στις 6/2 στο Energia.gr) του κορωνοϊού (Covid-19) και το καταστροφικό δίπολο χαμηλής προσφοράς και χαμηλής ζήτησης που αυτός επέφερε.

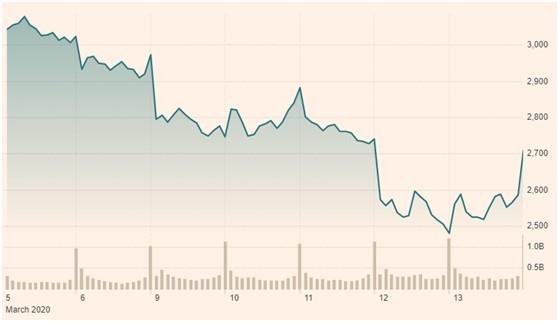

- Γράφημα 1: Πορεία του δείκτη S&P 500 κατά την τελευταία εβδομάδα

Πηγή: Financial Times

Χαμηλή προσφορά αρχικά στην Κίνα μέσω της πλήρους διάρρηξης της παραγωγικής αλυσίδας (supply chain), ως αποτέλεσμα των δρακόντειων μέτρων για την αντιμετώπιση του κορωνοϊού και άρα αδυναμίας εφοδιασμού των ανά την υφήλιο βιομηχανικών μονάδων από προϊόντα και εξαρτήματα made in China. Με την παραγωγή να «νεκρώνεται» σταδιακά σε όλο τον πλανήτη, λόγω εξάπλωσης του κορωνοϊού εκτός Κίνας, οδηγώντας στο κλείσιμο μεγάλων βιομηχανικών συγκροτημάτων και άρα στην συρρίκνωση της προσφοράς. Και χαμηλή ζήτηση, αρχικά στην Κίνα λόγω καθήλωσης της οικονομικής δραστηριότητας και σταδιακά σε όλο τον υπόλοιπο κόσμο λόγω των αυστηρών περιοριστικών μέτρων για την καταπολέμηση της εξάπλωσης της επιδημίας του Covid-19. Με τις αεροπορικές μεταφορές να περιορίζονται κατακόρυφα, μετά την απόφαση για κλείσιμο των συνόρων πολλών χωρών και ιδιαίτερα των ΗΠΑ (που επέβαλλαν πλήρες εμπάργκο στις αεροπορικές μεταφορές με την ΕΕ) και την κινητικότητα σε πόλεις και ύπαιθρο να περιορίζεται και αυτή στο ελάχιστο μετά το κλείσιμο των σχολείων, πανεπιστημίων, χώρων εστίασης, μεγάλων επιχειρήσεων και τους περιορισμούς στις μετακινήσεις των πολιτών. Όλα αυτά μοιραία οδηγούν σε κατακόρυφη μείωση στην ζήτηση προϊόντων και υπηρεσιών και σε ραγδαία πτώση της ενεργειακής ζήτησης.

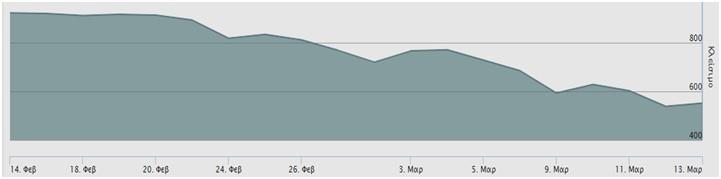

Η έντονα ανοδική πορεία των διεθνών αγορών (bull markets) τα τελευταία χρόνια, σε συνδυασμό με μια από τις μεγαλύτερες οικονομικές επεκτάσεις στην ιστορία των Ηνωμένων Πολιτειών, που ξεπέρασε την ευρωπαϊκή κρίση χρέους και επέζησε του εμπορικού πολέμου του Τράμπ στην Κίνα, έφθασε στο τέλος της. Η τεράστια πτώση των τιμών των μετοχών διεθνώς μέσα σε διάστημα τριών εβδομάδων, όπου, σύμφωνα με αναλυτές, αφαίρεσε περίπου $13 τρισεκ. από την παγκόσμια κεφαλαιοποίηση, με $6 τρισεκ. να έχουν χαθεί από τις Αμερικανικές μετοχές, αποτελεί μια πρωτόγνωρη κατάσταση που δύσκολα μπορεί να συγκριθεί με άλλη παρόμοια στην σύγχρονη ιστορία ως προς την ταχύτητα μεταστροφής από bull market σε bear market. Με τις bear markets να τείνουν να υποδηλώνουν ως προπομποί την έλευση μιας παγκόσμιας οικονομικής ύφεσης. Όπως χαρακτηριστικά σημειώνει η J.P. Morgan σε πρόσφατη έκθεσή της, το sell off σε Wall Street και Λονδίνο συνεπάγεται 65% με 75% πιθανότητα ύφεσης τους επόμενους 12 μήνες.

- Γράφημα 2: Πορεία του Γενικού Δείκτη του Χρηματιστηρίου Αθηνών κατά τον τελευταίο μήνα

Πηγή: Ναυτεμπορική

Ήδη, μια σειρά από εκθέσεις μεγάλων χρηματοπιστωτικών οργανισμών (IIF, Moody’s) προεξοφλούν μεγάλη πτώση της παγκόσμιας οικονομικής ανάπτυξης για το 2020 της τάξης του 1,0% από το μέχρι πρότινος προβλεπόμενο 2,8% με 3,0% που προέβλεπε το ΔΝΤ, ενώ ο ΟΟΣΑ κάνει λόγο για μείωση του παγκόσμιου ΑΕΠ μόνο κατά 0,5%. Σε πλήρη αντίθεση, ανεξάρτητοι οικονομολόγοι εκτιμούν ότι δεν θα μειωθεί απλά ο ρυθμός ανάπτυξης του παγκόσμιου ΑΕΠ, αλλά ότι θα υπάρξει αισθητή μείωση του ίδιου του ΑΕΠ του, σε σύγκριση με το 2019. Με την Nomura να προειδοποιεί ότι μια παγκόσμια ύφεση μπορεί να αποδειχθεί αναπόφευκτη. Σε μεγάλο βαθμό, υπογραμμίζει ο Ιαπωνικός οίκος, τα πάντα θα εξαρτηθούν από το πόσο γρήγορα και αποτελεσματικά οι υγειονομικές αρχές θα μπορέσουν να περιορίσουν την εξάπλωση της πανδημίας.

«Λάδι στην φωτιά» ήρθε να ρίξει η ρήξη ή διαμάχη μεταξύ Ρωσίας και Σαουδικής Αραβίας για το περιορισμό της παραγωγής αργού στο πλαίσιο της πολιτικής του OPEC, που οδήγησε στον τερματισμό της στρατηγικής συνεργασίας μεταξύ Μόσχας και Ριάντ και το free for all στην παραγωγή και τον πόλεμο τιμών που εξαπέλυσε η Σ. Αραβία, όπως περιγράφουμε με λεπτομέρεια στο άρθρο μας της 12/3 στο Energia.gr («Ο θυμός δεν είναι ο καλύτερος σύμβουλος στην αγορά πετρελαίου»).

- Γράφημα 3: Πορεία των τιμών του Brent στο ICE του Λονδίνου κατά την τελευταία εβδομάδα

Πηγές: The ICE, Financial Times

Βέβαια, αρχική αιτία για την παρατηρούμενη από αρχές του χρόνου μείωση της τιμής του αργού υπήρξε η κλιμακούμενη μείωση της ζήτησης (λόγω κορωνοϊού) και της υπερπροσφοράς από πλευράς παραγωγών. Μια κατάσταση που επιδεινώθηκε με την απόφαση (στις 6/3) για εγκατάλειψη του καθεστώτος ποσοστώσεων και της ανεξέλεγκτης παραγωγής και που τελικά οδήγησε στην κατάρρευση των τιμών.

Όμως, η δραματική μείωση της παγκόσμιας ζήτησης για αργό και προϊόντα, σήμερα ως αποτέλεσμα της εξάπλωσης της επιδημίας του κορωνοϊού και αύριο λόγω αλλαγής του τρόπου εργασίας και παραγωγής, οδηγούν νομοτελειακά σε αλλαγή παραδείγματος (paradigm shift) του μέχρι σήμερα ισχύοντος ενεργειακού μοντέλου.

Όχι ευκαταφρόνητη στην παρατηρούμενη σήμερα αλλαγή του τρόπου παραγωγής oil & gas ήτο η έλευση και συμβολή του shale oil and gas σε ΗΠΑ και Καναδά που επέτρεψε την εντυπωσιακή αύξηση πετρελαϊκής παραγωγής των ΗΠΑ, και άρα την σχετική ενεργειακή ανεξαρτητοποίησή των, με την παράλληλη ανάπτυξη σημαντικών εξαγωγών φυσικού αερίου (LNG). Η ανάδειξη των ΗΠΑ ως βασικού παραγωγού πετρελαίου και φυσικού αερίου οδήγησε μοιραία στην αναμέτρηση με τον OPEC και στην απορρύθμιση των ενεργειακών αγορών.

Μπορεί οι τιμές αργού να ανακάμψουν μέσα στους επόμενους μήνες και σε ένα ή με δυο χρόνια, όπως έγινε μετά την κατάρρευση των τιμών το 2014, όμως η αγορά δεν πρόκειται ποτέ να επιστρέψει στην προτέρα κατάσταση. Με τις εταιρείες του πετρελαϊκού κλάδου να έχουν εφεξής να αντιμετωπίσουν δυο σοβαρές προκλήσεις. Η πρώτη έχει να κάνει με το προβλεπόμενο εφεξής καθεστώς μειωμένης ζήτησης, πράγμα που θα υποχρεώσει τις εταιρείες σε αναδιοργάνωση και αναπροσαρμογή του μοντέλου λειτουργίας τους, προκειμένου να διαφυλάξουν την κερδοφορία τους. Η δεύτερη πρόκληση έχει σχέση με τον ανταγωνισμό που θα υπάρχει ολοένα και πιο δυνατός από τον κλάδο των Ανανεώσιμων Πηγών Ενέργειας, καθώς θα εκτοπίζουν τον άνθρακα και το αέριο από την παραγωγή ηλεκτρισμού.

Χωρίς να είναι σήμερα ξεκάθαρο εάν η παρούσα, υπό διαμόρφωση ακόμα, κατάσταση στην παγκόσμια ενεργειακή αγορά θα σημάνει το peak oil demand, αυτό που είναι βέβαιο είναι ότι η αγορά αλλάζει σελίδα με την μειωμένη ζήτηση να αποτελεί από εδώ και εμπρός βασικό χαρακτηριστικό της. Ο ανταγωνισμός με τις ΑΠΕ και την ηλεκτροκίνηση θα συνεχιστεί, και ενδεχομένως θα ενταθεί, αλλά με χαμηλές τιμές πετρελαίου στον ορίζοντα η διείσδυση των νέων τεχνολογιών στο σύστημα δεν θα είναι «περίπατος», όπως πολλοί μέχρι σήμερα προεξοφλούσαν.