με την ίδια χρονική περίοδο πέρυσι και από τις υψηλότερες της τελευταίας 15ετίας.

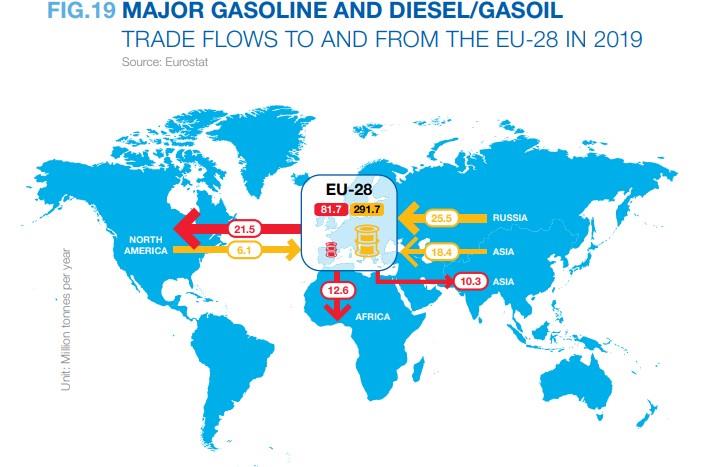

Οι αγορές του αργού ευρίσκονται υπό πίεση τους τελευταίους μήνες για μια σειρά από λόγους ένας εκ των οποίων είναι ο συνεχιζόμενος πόλεμος στην Ουκρανία. Ευθύνονται κυρίως η ανάκαμψη της παγκόσμιας ζήτησης, τα χαμηλά αποθέματα, η ακόμα χαμηλότερη εφεδρική παραγωγή που διαθέτουν σήμερα οι μεγάλοι πετρελαιοεξαγωγοί και ασφαλώς η προσπάθεια αποκλεισμού της Ρωσίας - από ΗΠΑ και ΕΕ- από τις διεθνείς αγορές. Με την Ρωσία να είναι υπεύθυνη για το 11 % της παγκόσμιας παραγωγής, το ενορχηστρωμένο σχέδιο για περιθωριοποίηση της έχει αρχίσει να αποδίδει αφού εκτιμάται ότι μέχρι το τέλος του 3ου τριμήνου περί τα 2.0 εκατ. βαρέλια/ ημέρα θα έχουν τεθεί εκτός αγοράς με τις Ρωσικές πετρελαϊκές να προσπαθούν να επανατοποθετηθούν ως προς τις εξαγωγικές τους διαδρομές μακριά από την Ευρώπη κατευθύνοντας τα φορτία τους προς την Ινδία, το Πακιστάν, την Ινδονησία και τις άλλες Ασιατικές αγορές.

Στην παρούσα συγκυρία ενδιαφέρον έχουν αρχίσει να παρουσιάζουν τα διυλιστήρια. Μέχρι πρόσφατα τα διυλιστήρια σε Ευρώπη και Βόρειο Αμερική ελάχιστα απασχολούσαν τις τράπεζες και τους επενδυτικούς οίκους με τα στελέχη τους να έχουν εδώ και μερικά χρόνια αποφασίσει ότι ο κλάδος δεν παρουσιάζει ιδιαίτερο ενδιαφέρον αφού ο περισσότερος κόσμος, υπό την επήρεια του πράσινου αφηγήματος ευφάνταστων πολιτικών και καλοπληρωμένων γραφειοκρατών, φαίνεται να είχε πεισθεί ότι τα υγρά καύσιμα δεν έχουν μέλλον. Και άρα γιατί να επενδύσεις τώρα σε κάτι που πολύ σύντομα ίσως αποδειχθεί μια παγιδευμένη ή ακινητοποιημένη επένδυση (stranded asset) που δεν θα σου αποδίδει παρά ελάχιστα ή καθόλου;

Εάν μάλιστα λάβουμε υπόψη ότι τα τελευταία 10-15 χρόνια στην Ευρώπη μόνο έχουν κλείσει ή έχουν μπει σε ψυχρή εφεδρεία (mothballed) περισσότερες από 24 διυλιστηριακές μονάδες και άλλες τόσες στις ΗΠΑ, οι κακές προοπτικές για τον κλάδο είναι εμφανείς. Αξίζει να σημειωθεί ότι στην Ευρώπη από τα 100 διυλιστήρια που λειτουργούσαν το 2009 ο αριθμός τους είχε μειωθεί στα 77 το 2020 με την συνολική διυλιστική δυναμικότητα να έχει συρρικνωθεί κατά 18% στους 662 εκατ. τόνους τον χρόνο. Παρομοίως στις ΗΠΑ την περίοδο 2020/2021 έκλεισαν 5 μεγάλες μονάδες μειώνοντας την συνολική διυλιστική ικανότητα κατά 4.5% . Όμως σε διάστημα μόλις 6 μηνών η όλη κατάσταση στην διύλιση φαίνεται ότι έχει αλλάξει άρδην κρίνοντας από το μεγάλο ενδιαφέρον για προϊόντα καθώς, παρά τις ακριβείς τιμές στην αντλία, αυξάνεται διαρκώς η ζήτηση ενώ τα λίγα εναπομείναντα διυλιστήρια εργάζονται υπερωρίες για να μπορέσουν να ανταποκριθούν στις ανάγκες της αγοράς.

Όπως παρατηρεί το Economist υπάρχουν τρεις βασικοί παράγοντες για την επανάκαμψη του ενδιαφέροντος στα διυλιστήρια. Ο πρώτος έχει να κάνει με την ανάκαμψη στην παγκόσμια ζήτηση για πετρελαϊκά προϊόντα σε συνδυασμό με την μείωση της διυλιστικής δυναμικότητας τα τελευταία χρόνια. Αυτό έχει ως αποτέλεσμα τα εναπομείναντα διυλιστήρια να δουλεύουν πλήρως ( at full capacity) με αποτέλεσμα να έχουν αυξήσει αισθητά τα περιθώρια κέρδους (refining margins). Με αυτά παραδοσιακά να κινούνται σε πολύ χαμηλά επίπεδα μεταξύ $ 2.0 - $ 4.0, και πολλές φορές να μη επιτυγχάνουν κέρδη, σήμερα αυτά κινούνται άνω των $ 6.0 μέχρι και $ 10 το βαρέλι. Οι άλλοι δυο παράγοντες έχουν να κάνουν με την μειωμένη δυνατότητα της Κίνας για εξαγωγές διυλισμένων προϊόντων επειδή η κυβέρνηση βάσει σχεδίου έχει μειώσει τις λειτουργούσες μονάδες, και ο τρίτος λόγος οφείλεται στον πόλεμο στην Ουκρανία και τις μειωμένες εξαγωγές ρωσικών προϊόντων που παραδοσιακά κατευθύνονται κυρίως στην Ευρώπη.

Τώρα το σκηνικό αυτό αλλάζει πλήρως με τα ευρωπαϊκά διυλιστήρια να καλούνται να καλύψουν το σύνολο των ευρωπαϊκών αναγκών σε προϊόντα.

Οι δύο μεγάλοι Ελληνικοί διυλιστηριακοί όμιλοι ήδη επωφελούνται από την σημερινή συγκυρία έχοντας σχεδόν διπλασιάσει τις πωλήσεις τους και τριπλασιάσει τα κέρδη τους όπως δείχνουν τα αποτελέσματα του Α Τριμήνου. Τα ΕΛΠΕ είχαν πωλήσεις € 2.8 δισεκ. σε σχέση με την αντίστοιχη περίοδο πέρυσι με €1.72 δισεκ. και EBITDA € 501 εκατ. σε σύγκριση με €258 εκατ. το 2020. Παρομοίως η Motoroil ανέφερε πωλήσεις €3.25 δισεκ το Α Τρίμηνο του 2022 σε σύγκριση με € 1.88 δισεκ την αντίστοιχη περίοδο του 2020 με EBITDA στα € 252.4 σε σύγκριση με €88.9 πέρυσι. Η επιτυχία του ελληνικού διυλιστηριακού κλάδου είναι αναμφισβήτητο γεγονός εάν κρίνουμε από τις εξαγωγικές τους επιδόσεις αφού το 2021 από συνολική παραγωγή 27 εκατ. τόνων εξήγαγαν τους 23 εκατ. τόνους.

Σύμφωνα με το Economist για αρκετές μονάδες στην Ευρώπη τα περιθώρια διύλισης ήδη κινούνται πάνω από τα $20 με προοπτική ακόμα και τα $ 60 μέχρι τέλος τους έτους. Κάτι τέτοιο ασφαλώς δεν ισχύει για τα ελληνικά διυλιστήρια με τα ΕΛΠΕ να αναφέρουν στα αποτελέσματα του Α Τριμήνου 2022 ότι το περιθώριο διύλισης τους διαμορφώθηκε στα $ 6.7/βαρέλι για τις μονάδες hydrocracking και στα $ 3.6/ βαρέλι για τις μονάδες FCC σημαντικά ενισχυμένα σε σύγκριση με πέρυσι την ίδια περίοδο. Ενδεχομένως τα περιθώρια αυτά να αυξηθούν περαιτέρω, ακόμα και να διπλασιασθούν το Β και Γ τρίμηνο, αλλά, όπως σημειώνουν παράγοντες του κλάδου, απέχουμε πολύ από το να εκτοξευθούν στα επίπεδα που ορισμένοι ονειρεύονται.

Σύμφωνα με τους ανωτέρω παράγοντες οι υψηλές τιμές για βενζίνη και ντίζελ στην αντλία δεν οφείλονται στην αύξηση των περιθωρίων των διυλιστηρίων, με αυτά να συμβαδίζουν με τις λειτουργικές ανάγκες των βιομηχανικών αυτών μονάδων, (λχ. αυξημένο κόστος συντήρησης, περισσότερες ώρες λειτουργίας, αυξημένο κόστος αποθήκευσης και μεταφοράς κλπ.) Σήμερα η μέση τιμή για βενζίνη 100 οκτανίων στην αντλία είναι € 2,543 και στο διυλιστήριο € 1.919,188, ενώ η αντίστοιχη για το ντίζελ είναι € 1,987 στην αντλία και 1.540,122€ στο διυλιστήριο και είναι οι υψηλότερες που έχουν καταγράφει μέχρι σήμερα. Όπως παρατηρούν αναλυτές της αγοράς οι τιμές στην αντλία, όχι μόνο στην Ευρώπη αλλά παγκοσμίως, θα συνεχίζουν να αυξάνονται καθώς θα συνεχίζεται η ανοδική πορεία του αργού στις διεθνείς αγορές. Ενδεικτικά αναφέρουμε ότι στις ΗΠΑ η τιμή του Αμερικανικού γαλονιού ξεπέρασε τα $ 5 ενώ σε ορισμένες πολιτείες έχει φθάσει τα $ 6 γαλόνι (δηλ. κοστίζει € 0.8 ανά λίτρο, δηλ. πολύ ποιο φθηνά πάντως σε σύγκριση με την Ευρώπη) αλλά δύο φορές επάνω από τον περασμένο Οκτώβριο. Σύμφωνα με τους ανωτέρω αναλυτές οι τιμές θα συνεχίσουν περαιτέρω την ανοδική τους πορεία κατά τους επόμενους μήνες μέχρις ότου παρατηρηθεί κάμψη στην κατανάλωση όποτε και θα ξεκινήσει κάποια αποκλιμάκωση.